2025年中国光伏逆变器行业投资热点评估:组串式与集中式产品竞争格局全解析,助您精准把握投资机遇

光伏逆变器市场正迎来前所未有的发展窗口。记得去年参观江苏某光伏电站时,工程师指着不同型号的逆变器对我说:“现在选技术路线就像选手机,不仅要看参数,更要看适不适合使用场景。”这个比喻很形象地反映了当前投资决策的复杂性。

1.1 政策支持与市场驱动因素

“双碳”目标持续释放政策红利。国家能源局最新规划显示,到2025年可再生能源发电量占比将突破33%。这个数字背后是实实在在的市场空间。

各地分布式光伏整县推进政策仍在加码。浙江某县去年新增分布式光伏装机量同比增长87%,这种增长态势在光照条件较好的中部省份同样明显。我注意到山东、河北等地的工商业园区,几乎每个合适的屋顶都在考虑安装光伏系统。

电网消纳能力提升带来根本性变化。特高压线路建设进度超预期,西北地区弃光率已从2018年的5.8%降至2023年的1.2%。这个改善幅度确实令人惊喜。

1.2 行业规模与增长预测

2024年国内光伏逆变器市场规模预计达到380亿元。这个体量已经超过了不少传统电力设备细分领域。

增长曲线呈现加速态势。从装机数据看,2023-2025年复合增长率可能维持在15%以上。光伏电站投资成本持续下降是个关键驱动因素。三年前建设同等规模电站需要投入的资金,现在几乎可以建设1.5个。

出口市场表现同样亮眼。去年国内逆变器企业海外出货量增长42%,这个增速远超全球市场平均水平。欧洲能源危机催生的户用光伏热潮,让中国制造企业收获颇丰。

1.3 投资风险评估框架

技术迭代风险需要重点关注。某上市公司去年推出的新一代组串式逆变器,让前代产品库存价值直接缩水30%。这种技术跃进在行业内并不罕见。

原材料价格波动始终存在。我记得2022年硅料价格暴涨时,不少逆变器厂商被迫调整产品结构。虽然现在供应链趋于稳定,但功率器件、磁性元件等关键材料的供应安全仍需警惕。

产能过剩隐忧逐渐显现。初步统计显示,主要厂商规划产能已超过2025年预测需求的1.3倍。这个数字值得投资者保持警觉。

政策执行力度存在不确定性。某省去年出台的分布式光伏补贴政策,实际到位资金比预算少了近四成。这种落差在地方财政紧张时更容易出现。

市场竞争强度超出预期。新进入者通过价格战抢夺市场份额的现象时有发生。去年某二线品牌以低于行业均价15%的价格中标大型项目,直接拉低了整个细分市场的利润率水平。

走进光伏电站现场,两种逆变器的差异肉眼可见。组串式设备像排列整齐的哨兵,集中式装置则如沉稳的指挥中心。这种视觉差异背后,是截然不同的技术路线和市场逻辑。

2.1 组串式逆变器技术优势与投资机会

多路MPPT设计带来发电量提升。在复杂地形场景下,传统集中式方案可能因局部阴影损失5-8%发电量,而组串式产品通过独立追踪最大功率点,能将损失控制在2%以内。这个差距在25年运营周期内累积的收益相当可观。

模块化架构降低运维成本。去年参观山东某山地电站时,站长指着正在更换的组串式逆变器说:“单个模块故障不影响其他单元运行,维护时间从原来的半天缩短到两小时。”这种设计思维确实很贴合实际运维需求。

智能化功能创造新的价值空间。新一代组串式产品配备的智能诊断系统,能提前两周预警潜在故障。这个时间窗口让电站运营方可以从容安排检修计划,避免突发停机损失。

分布式应用场景持续扩张。工商业屋顶、户用光伏对组串式的偏好日益明显。某品牌在浙江市场的调研显示,85%的工商业业主更倾向选择组串式方案。这个比例在三年前还不到60%。

2.2 集中式逆变器市场定位与成本效益

单瓦成本优势依然稳固。在百兆瓦级大型地面电站中,集中式方案的单瓦投资比组串式低0.08-0.12元。对于投资规模动辄数亿元的项目,这个差价足以影响技术路线选择。

转换效率突破带来新的竞争力。最新型号的集中式逆变器最高效率已达99%,与组串式产品的技术差距正在缩小。某测试机构的数据显示,在理想光照条件下,两种方案的实际发电量差异已不足1%。

大容量设计契合基地项目需求。西北某2GW光伏基地全部选用集中式方案,项目负责人解释:“对我们来说,设备数量越少,运维管理越简单。”这种考量在超大规模项目中很有代表性。

供应链成熟度保障交付能力。集中式逆变器核心部件供应商相对集中,产能保障性强。去年某组串式厂商因芯片短缺延迟交货时,集中式供应商仍能按合同准时交付。这种稳定性在某些应用场景中可能是决定性因素。

2.3 两种技术路线应用场景对比分析

地形适应性成为关键分水岭。在坡度复杂、朝向不一的山地电站,组串式的优势几乎不可替代。云南某山地项目实测数据显示,组串式方案年发电量比集中式高出7.3%。这个提升幅度让投资回收期缩短了1.2年。

初始投资敏感度影响方案选择。预算紧张的项目往往倾向集中式方案。某民营电站投资方坦言:“我们更关注首期投入,组串式虽然长期收益高,但前期多出的投资压力很大。”这种现实考量在当前的融资环境下很常见。

运维资源配置决定技术偏好。专业运维团队充足的项目可能选择集中式,而人员有限的分布式项目更青睐组串式。这个选择逻辑在各地实践中得到反复验证。

未来扩展灵活性需要提前考量。计划分期建设的项目,组串式的模块化扩展能力显得尤为重要。某工业园区光伏项目负责人提到:“我们预留了20%扩容空间,组串式方案只需增加设备,不需要改造原有系统。”这种便利性在动态发展的应用场景中价值凸显。

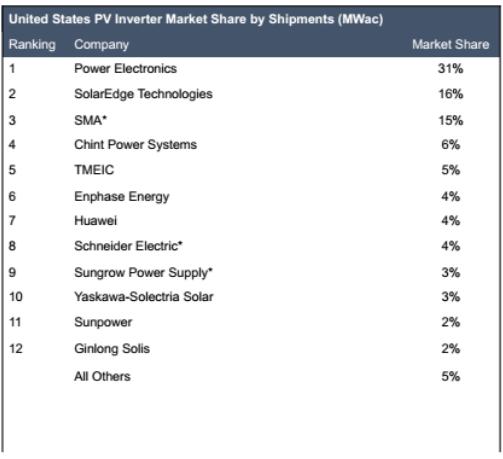

2.4 主要厂商竞争态势与市场份额

头部企业双线布局成为常态。阳光电源、华为等领先企业同时发力两种技术路线。他们的产品经理透露:“现在不是二选一的问题,而是如何根据不同项目需求推荐最合适的方案。”这种策略转变反映了市场的成熟。

细分市场出现差异化竞争。固德威、锦浪在分布式领域建立优势,上能电气、特变电工在大型地面电站保持强势。这种格局短期内很难打破。

新进入者选择差异化切入点。某初创企业专注渔光互补场景的组串式解决方案,在特定细分领域获得30%市场份额。这种精准定位策略给行业带来新的思考。

价格竞争呈现结构化特征。集中式市场均价持续下行,组串式中高端产品价格保持稳定。这个现象说明,价值竞争正在取代单纯的价格比拼。

技术融合趋势开始显现。某厂商最新推出的“集串式”方案,尝试结合两种技术路线的优点。虽然市场接受度有待观察,但这种创新探索代表了行业的发展方向。

站在光伏逆变器行业的十字路口,投资者需要的不只是技术参数表,更是一张能穿越周期波动的导航图。2025年的投资逻辑正在从“选赛道”转向“精耕作”,组串式与集中式之争不再是简单的二选一,而是如何在不同细分领域找到最佳落点。

3.1 技术创新驱动的投资热点

智能运维系统正在重塑价值评估标准。去年参观某智能化改造后的电站,运维人员展示了如何通过AI算法提前预测逆变器故障。这个系统将非计划停机时间减少了70%,对投资者来说,这种技术溢价可能比设备本身更值得关注。

碳化硅器件应用带来效率跃升。实验室数据显示,采用第三代半导体技术的组串式逆变器,转换效率有望突破99.5%。某厂商工程师私下透露,他们明年量产的新品将采用这项技术。虽然成本会增加8-10%,但生命周期内的发电收益提升可能超过20%。

光储一体化创造新的增长曲线。与单纯的光伏逆变器相比,集成储能变流功能的产品溢价率达30-50%。我记得某工商业项目因为选择了光储一体方案,在峰谷电价差较大的地区,投资回收期反而缩短了1.5年。这个案例很能说明技术融合的价值。

数字孪生技术开始落地应用。头部企业正在构建逆变器的数字镜像,通过实时数据优化运行策略。这项技术目前还处于早期阶段,但已经显示出降低运维成本的潜力。或许明年这个时候,我们会看到更多成熟应用案例。

3.2 细分市场投资机会识别

分布式光伏的个性化需求正在释放。在浙江某工业园区,业主要求逆变器必须适配不同厂房屋顶结构。这种碎片化需求催生了定制化解决方案的市场空间,中小厂商反而展现出更灵活的响应能力。

老旧电站改造市场悄然兴起。运行超过10年的集中式电站开始批量更换设备。某电站负责人算过账:“更换为新一代组串式逆变器,虽然要改造接线方案,但发电效率提升让投资回收期控制在4年内。”这个时间跨度对很多投资者来说已经具备吸引力。

特殊应用场景存在超额收益机会。水上光伏、农业光伏等特殊环境对设备可靠性要求更高。某专注渔光互补的厂商,其防腐型组串式逆变器毛利率比标准产品高出15个百分点。这种细分市场的护城河往往被低估。

海外新兴市场呈现差异化特征。东南亚国家对价格敏感度较高,而欧洲市场更看重认证标准。某企业出口经理提到:“同样一款产品,在越南和德国的定价策略完全不同。”这种市场割裂为专业厂商提供了生存空间。

3.3 风险规避与投资组合建议

技术路线风险需要动态平衡。把全部资金押注单一技术路线可能面临政策转向风险。某基金经理的做法值得参考:他的投资组合中,组串式相关标的占60%,集中式占30%,新兴技术占10%。这种配置在控制风险的同时保留了弹性。

供应链风险往往被低估。IGBT模块的进口依赖度仍然较高,地缘政治波动可能影响交付。去年某企业因为芯片短缺导致项目延期,损失了季度收入的15%。这个教训提醒我们,评估供应商抗风险能力应该成为投资尽调的必要环节。

政策波动性需要预留安全边际。光伏补贴政策的变化曾经让很多投资者措手不及。现在更明智的做法是基于无补贴模型计算投资回报,把政策支持视为额外红利而非必要前提。这种保守假设在行业波动时能提供更好的保护。

技术迭代速度超出预期。三年前的主流产品,现在的残值可能只剩30%。投资者需要关注研发投入占比较高的企业,它们通常更能适应技术变革。这个指标比短期利润率更能反映长期竞争力。

3.4 长期投资价值评估

全生命周期成本成为核心指标。单纯比较设备价格已经不够全面。某电站的25年运营数据显示,组串式逆变器虽然初始投资高12%,但运维成本低28%,最终的总拥有成本反而更低。这种长期视角应该纳入投资模型。

技术护城河的深度决定估值溢价。拥有核心专利和自主研发能力的企业,在行业下行周期表现出更强的抗风险能力。我记得某公司在行业低谷时,依然能保持20%以上的毛利率,这很大程度上得益于其技术壁垒。

全球化布局缓解单一市场风险。国内市场竞争日趋激烈,海外市场成为新的增长引擎。某企业财报显示,其海外业务毛利率比国内高出8个百分点。这种结构性差异在估值时应该给予充分考虑。

ESG因素正在影响资本流向。低碳属性使光伏逆变器获得更多绿色资金青睐。某专注组串式产品的上市公司,其ESG评级提升后,融资成本下降了0.5个百分点。这个看似微小的差异,在重资产行业意味着可观的财务节省。

站在2025年的门槛上,投资者可能需要调整预期:光伏逆变器行业已经告别爆发式增长,进入精耕细作时代。那些能够识别技术拐点、把握细分机会、管理多重风险的投资者,更可能在这个充满挑战又蕴含机遇的市场中获得超额回报。

评估氢能电解槽行业技术路线竞争:碱性电解槽与PEM电解槽市场增速解析,助您把握投资机遇

评估2025年全球氢能压缩机行业市场需求:不同压力等级应用场景全解析,助您精准把握氢能投资机遇

2025年全球光伏胶膜投资机会评估:POE与EVA市场占比变化解析,助您精准把握新能源投资风口

解读希腊2025年新能源政策:海上风电选址范围与环保评估要求全解析,助您把握投资机遇与合规要点

评估2025年全球氢能阀门行业投资潜力:技术壁垒与市场需求增速,把握清洁能源投资机遇

梳理墨西哥2025年新能源投资政策:外资准入限制与优惠措施全解析,助您轻松把握投资机遇

相关文章

- 梳理波黑2025年新能源规划中关于风电项目的融资支持政策:解锁数十亿欧元投资机遇,轻松掌握补贴、贷款与税收优惠

- 评估2025年全球氢能阀门行业投资潜力:技术壁垒与市场需求增速,把握清洁能源投资机遇

- 2025年全球风电运维行业投资机会评估:服务模式与技术升级趋势全解析,助您抢占新能源财富先机

- 评估2025年全球光伏玻璃行业投资风险:产能过剩与原材料价格波动如何影响你的投资回报

- 梳理波兰2025年新能源规划中关于海上风电的投资补贴与国产化要求,把握投资机遇与政策红利

- 评估2025年全球新能源汽车电池回收行业的投资潜力:技术成熟度与政策推动,抓住百亿市场机遇

- 新能源储能项目商业模式评估:峰谷套利与辅助服务收益如何平衡,实现高效盈利

- 梳理墨西哥2025年新能源投资政策:外资准入限制与优惠措施全解析,助您轻松把握投资机遇